中国の不動産大手「中国恒大集団」の経営危機を受けて、世界中の金融マーケットがリスクオフに動いています。

“リスクオフ” ・・・投資家がリスクを回避するようになり、より安全な資産に資金が向かいやすい相場状況を表した金融用語のこと。

欧米市場に続き、21日の日経平均株価も前週末比660円安で取引を終えました。

世界同時株安の背景には経営難に揺れる恒大集団の見通しへの不透明さがあるようです。

負債総額は取引先などへの未払いを含めると、約33兆円になります。仮にデフォルト(債務不履行)になれば金融機関や取引先への影響は避けられない可能性が高いです。

また、中国政府は救済に動く素振りを見せていません。

今世界中のマーケットを混乱させている“恒大集団”とは何者で、なぜ経営難に陥ったのか、そしてこれから起こる可能性は何なのかを簡単に解説していきます。

恒大集団とは不動産開発を中心とした中国の最大民間企業グループのことです。

設立は1996年、会長である許家印(キョ・カイン)氏が広東省の広州市で創業したことに始まります。

当時勤めていた貿易会社で不動産事業を立ち上げ、それが成功したことが独立につながりました。

中国では、土地はすべて国が所有するものであるため、不動産開発会社は国から土地の「使用権」を購入し、マンションなどを建設します。

そして、土地の使用権と建物の所有権をセットで個人や企業に販売するというのが一般的な不動産ビジネスになっています。

その中“恒大集団”は低価格マンションを中心に販売し、中国の経済成長による不動産ブームに乗ったことで2000年代に急成長を遂げていきます。

2009年には香港証券取引所に上場を果たし、すぐに1兆円の時価総額を達成し、創業者である許氏は約10年間で億万長者になりました。

その後“恒大集団”は多角経営行い、2010年には広州のプロサッカーチームを買収、アジアチャンピオンズリーグを2度制覇し、中国でも屈指の人気クラブに成長しました。

また、ミネラルウォーターの販売、ヘルスケアやメディア事業などを幅広く手掛け、2019年には電気自動車(EV)事業にも参入していくことになります。

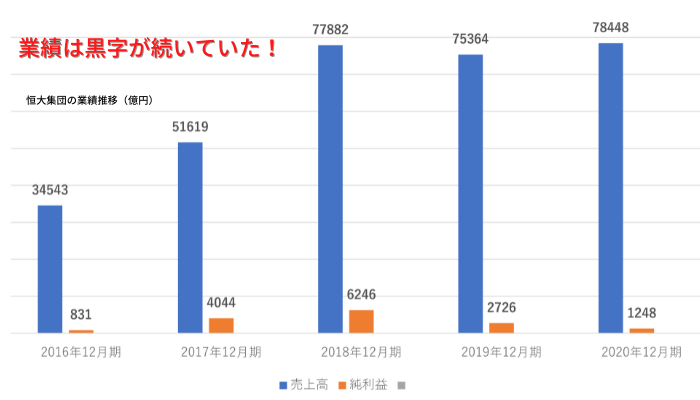

不動産バブルに乗った急成長と多角化によって、2020年12月期の売上は7兆8000億円にまで拡大していきます。

ただし、不動産開発には多額の資金が必要になるため、売上の拡大とともに負債も増加していくととなります。

21年6月期の有利子負債は約10兆円になり、取引先への未払い分も含めた負債総額は約33兆円にまでになります。

★恒大集団の放漫経営に加え、中国政府が2020年8月に出した不動産業界の規制強化策が原因!

新型コロナウイルスの金融緩和により一部地域で不動産価格が高騰したり、不動産企業の土地取得が急増したりしたため、2020年8月、中国政府は不動産への過剰融資・過剰債務、住宅価格の高騰を防ぐために規制強化を行いました。

そして、この時に採用した「規制」が中国恒大集団の資金繰りを悪化させました。

規制の内容は下記のとおり。

②純負債の対資本比率は100%以下

③手元資金の対短期負債比率は100%以下

①~③の基準をオーバーしている企業は「レッド企業」に分類され、有利子負債を増やすことができなくなりました。

そして中国恒大集団は、3つの基準全てを満たせていないレッド企業だった。

巷では・・・

恒大集団に限らず不動産開発会社は少ない資本で借入を行う高レバレッジ経営になります。

そんな恒大集団にとってレッド企業に分類されて有利子負債を増やせなくなることは、運転資金を確保できなくなることを意味します。

また、恒大集団は建物が完成する何年も前から顧客に販売し、その前金で借金を返済する自転車操業の状態で経営を続けてきたようです。

高レバレッジ経営の恒大集団は、中国政府の規制により一気に経営危機に追い込まれました。

資金繰り難に直面する恒大集団に対し、市場ではすでにデフォルトは時間の問題だとの見方が強いようです。

ブルームバーグによると、社債投資家は高確率で恒大集団の社債がデフォルトすることを織り込んでいて、同社の社債は額面の30%以下で取引されるだろうとの見解を示しています。

実際に支払いが遅れている事実も表面化していて、8月にはパイプメーカーの氷高が、恒大集団からの支払いが遅れていると発表しています。

また、9月19日にはロイターが恒大集団は同社の理財商品の投資家に対して、不動産資産の現物による返済を開始したと報じています。

約33兆円の債務のうち大半を占めるのが、建設業者などへの買掛金。有利子負債は約10兆円で、そのうち銀行ローンが約8兆円、残りの約2兆円を社債が占めています。

そして、専門家の見解は・・・

つまり、恒大集団の破綻が金融機関にまで連鎖して、金融システム全般に広く波及する可能性は低いということです。

そんな中、最大のリスクとして警戒されているのが工事のストップなどによる混乱と、恒大集団の在庫の安売りによる不動産価格の下落でしょう。

今のところ中国政府は明確な介入の態度を見せていないのが、金融マーケットの不安につながり世界的なリスクオフを招いているのが事実です。

ちなみに、FRBのパウエル議長は22日、恒大集団の経営危機は中国固有の問題にみえるとし、同社がデフォルトしても金融機関など米企業が抱えるリスクは「大きくない」としています。ただし、投資家が警戒を強めて「世界の金融環境に悪影響を及ぼす可能性」はあると話したそうです。

恒大集団の株価は2017年の高値から92%も暴落していて、中国最大の破綻が目前に迫っているにも関わらず、米国株式市場は史上最高値で推移するなどほとんどの投資家は気にしていない状況です。

これを投資の世界では『灰色のサイ』と言っているようです。

高い確率で大きな問題を引き起こすと考えられながらも軽視されているリスクのこと。を言います。

例えば2008年9月の金融危機は突然やってきたわけではなく、2007年8月にフランスの大手銀行BNPパリバがサブプライムローン問題を理由に一部ファンドの解約・返金業務を一時停止したころから顕在化していたようです。

当時、世界中の投資家やアナリストがサブプライムローン問題を軽視していて、2007年10月にはダウ平均が1万4198ドルと当時の史上最高値を更新しました。その後年が明けてもほとんどの投資家は強気でサブプライムローン問題を軽視していました。また、サブプライムローン問題は米国の問題であって世界や日本に波及することはないだろうと楽観的に考えられていました。

しかし、9月にリーマン・ブラザーズが経営破綻したことをきっかけにその他の大手投資銀行もデフォルトに陥るのでは?との懸念が強まって株式市場は物凄い勢いで暴落していきました。

今回の『恒大集団』がまさにそれに当てはまる可能性が高いのではないでしょうか。

なぜなら、もし恒大集団がデフォルトしたとしても、中国の不動産バブル崩壊が崩壊するだけであって世界や米国に波及することはないだろうと楽観的に考えられているからです。

もし恒大集団がデフォルトになった場合に考えられることは・・・

サプライヤーや請負業者が連鎖して破綻するだけでなく、マンション建設まで停止してしまうので、頭金を払ってしまった消費者や投資家たちは全損する可能性が高いです。

その後、これらのニュースが全国に放映されると、多くの消費者が「不動産業界の混乱が収まるまで、物件の購入は控えた方がいいのでは?」と考えるので、中国の不動産販売は低迷することが予想されます。

その後、恒大集団同様に過剰な不動産投資によって負債を抱えていた第二・第三の恒大集団が倒産するだけではなく、市場に売り物が増え、販売価格が急落していき本来倒産する可能性の低かった不動産会社までもがデフォルトのリスクに陥る可能性があります。

基本的にマンションの販売件数が落ち込めば、家電や家具などの消費も落ち込んでいくことになるでしょう。

マンションという人生で最も高額な買い物に対する支出が減れば、経済への影響も大きくなるので、あらゆる業種が間接的に打撃を受けることになっていきます。

法規制により不動産バブルが起きた歴史が日本にもあります。

引き金となった規制は1989年の金融政策転換と1990年の総量規制です。

実際、2008年の金融危機も1990年の日本のバブル崩壊のいずれも不動産価格の暴落が引き金になりました。

今回の恒大集団がデフォルトすることによって中国は景気後退する可能性が高いです。

もし、中国が景気後退した場合、巡り巡って世界の消費が落ち込むことが考えられるので、世界の景気見通しも徐々に悪化することが考えられます。

今回は恒大集団のデフォルトからの不動産バブル崩壊の可能性について解説しました。

もしかすると、過去の歴史から見ても恒大集団デフォルトは、中国だけの問題ではないかもしれません。

本日の株価9月24日の東京株式市場は恒大集団の経営破綻は当面回避できるとして大幅高となっていますが、中国当局は地方政府に対し、恒大集団の経営破綻に備えるよう指示をしているとの報道も出ています。

いずれにしても、恒大集団については今後も注目していく必要はありそうです。